これからの時代の稼ぎ方を考える人「これからの時代は、どういった稼ぎ方をすべきだろう?税金や社会保険料の負担が重くなるけど、、、じゃあ具体的に何をしたらいいの? これからの時代の働き方、これからの時代の稼ぎ方を知りたいな。」

こういった疑問に答えます。

本記事の内容

- これからの時代は『所得の分散』をして稼ぐしかない

- 所得の分散での「本質的な稼ぎ方」を解説する

- 結論:工夫が大切です【税と社保の知識は必須】

私はお金の先生として活動していて、「1人分身の術」で稼いでいます。

「1人分身の術」とは、法人と個人事業主という複数の収入源にしているということで、、、忍者ではありません笑。

なお、こういった働き方は、タニタや電通といった大企業でも近年急速に活用されています。活用される理由は簡単でして、、、企業も個人も税金と社会保険料の負担を軽減できるからですね。

低い税率と社会保険料の適正化で、企業は利益を、個人は手取りを増やしましょうというコンセプト。

といった背景で、(たぶん)未来的な働き方をしている私ですが、本記事では“これからの時代の稼ぎ方”を考えてみました。やるべきことをズバリ書きましたので、税金と社会保険料の負担増時代を生き抜くための参考になればと思います。

これからの時代は『所得の分散』をして稼ぐしかない

日本の財政状況をご存じでしょうか?

日本の借金残高は世界で1位です。

※財務省「日本の財政を考える 4. 日本の借金を諸外国と比べると」より

日本はますます少子高齢化が進行していて、、、“借金が減る可能性が低い”と思います。コロナ禍での経済支援、介護サービスの給付拡大、平均寿命が延びていることからも分かるのではないかと…。

頑張って稼ぐ時代は終わった

給料などにかかる税金は「所得税」ですが、稼げば稼ぐほど税率が上がる累進課税(るいしんかぜい)です。

せっかくたくさん稼いでも、その分だけ多くの税金がかかるので、稼いだお金をいかに残すか、つまり、手取りを多くすることが大切です。

私は税金と社会保険料の仕組みを学んだことで、意識して実践するようになりました。

» 税金と社会保険料の仕組みを学ぶべき理由【稼いだお金を有利に残せる】

所得の分散しかない

頑張っても稼げない時代なので、やるべきことは所得の分散です。

なので、現代において収入を1人に集中する働き方は“かなり不幸”です。

というのも、「高収入=成功」の時代は終わっているので、1人で稼ぐより2人に所得を分散させたほうがより多くお金が残るのが現状だからです。

また、働き方改革が本格的に実施されています。

※参考:働き方改革~一億総活躍社会の実現に向けて:厚生労働省

その中の1つに「長時間労働の是正」があり、時間外労働の上限が罰則付きになりました。

1947年に制定された労働基準法では、法律上は残業時間の上限がありませんでした。70年ぶりに大改革された法案は、法律で残業時間の上下が定められたのです。

残業代が減ってつらい。

収入を上げるために残業をしていた人にとっては、、、収入が減りますが、そこで視点を変えます。やることは、繰り返しですが、“所得の分散”です。

効率的に稼いで、効率的に生きていくのです。

2018年1月から、働き方改革の一環として副業・兼業が解禁となりました。もしあなたの会社が副業・兼業がokであれば、個人事業主として残業分で不足分する分を稼ぐことができれば、以前より手取りを増やすことができるはず。

会社からの収入のみより、副業など複数の収入源で稼ぐという方が有利にお金を残すことができるのです。共働きや副業、いずれにしろ、自分で考えて、自分で行動して、所得の分散しかないですね。

とはいえ、、、「じゃあ、何すればいいの?」という疑問が浮かぶはず。その点をお話します。

所得の分散での「本質的な稼ぎ方」を解説する

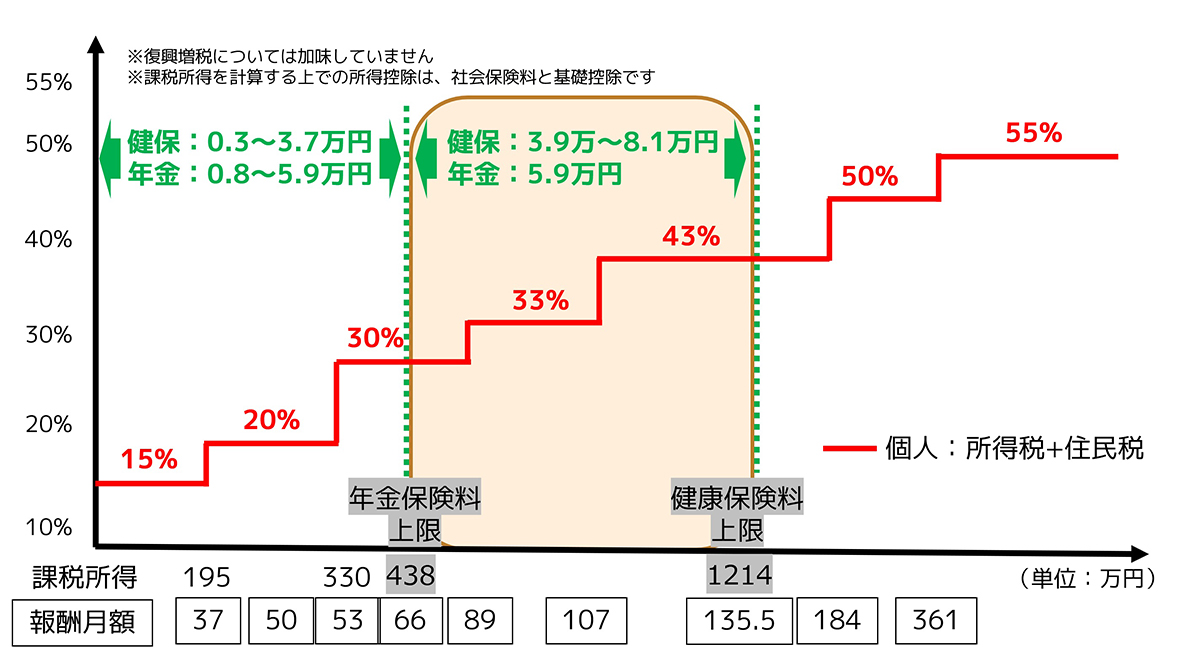

結論は以下の図を使って「税金と社会保険料の合わせ技で合理的な月収を考えること」です。

上記は私が作成したオリジナルの図ですが、税金と社会保険料の負担を可視化したものになります。稼いだお金を有利に残すには、両方の対策をしていく必要があるんですよね。

でも、税金は「課税所得」にかかるのに対し、社会保険料は「収入」の額で決まるので、計算しようにもぐちゃぐちゃになっていませんか?

課税所得と収入を並列して考えている人がほぼいないので、私が作りました。

課税所得の算出方法は以下です。

課税所得の算出方法

例として月収35万円、年収420万円の場合で確認です。所得控除は、基礎控除と社会保険料のみで計算は以下の通りです。

- STEP1:給与所得を計算する<年収-給与所得控除> → 420万円-[年収の20%+44万円]=420万円-128万円=292万円・・・①

- STEP2:所得控除を計算する<社会保険料 + 基礎控除>

→ 社会保険料64万円+基礎控除48万円=112万円・・・② - STEP3:課税所得を計算する・・・①-②

→ ①292万円-②112万円=180万円

上記から、月収35万円の人は、「報酬月額」35万円、「課税所得」180万円となり、「所得税+住民税」の税率は15%、と確認できます。

対策するために、まずはこの図で現状を把握します。

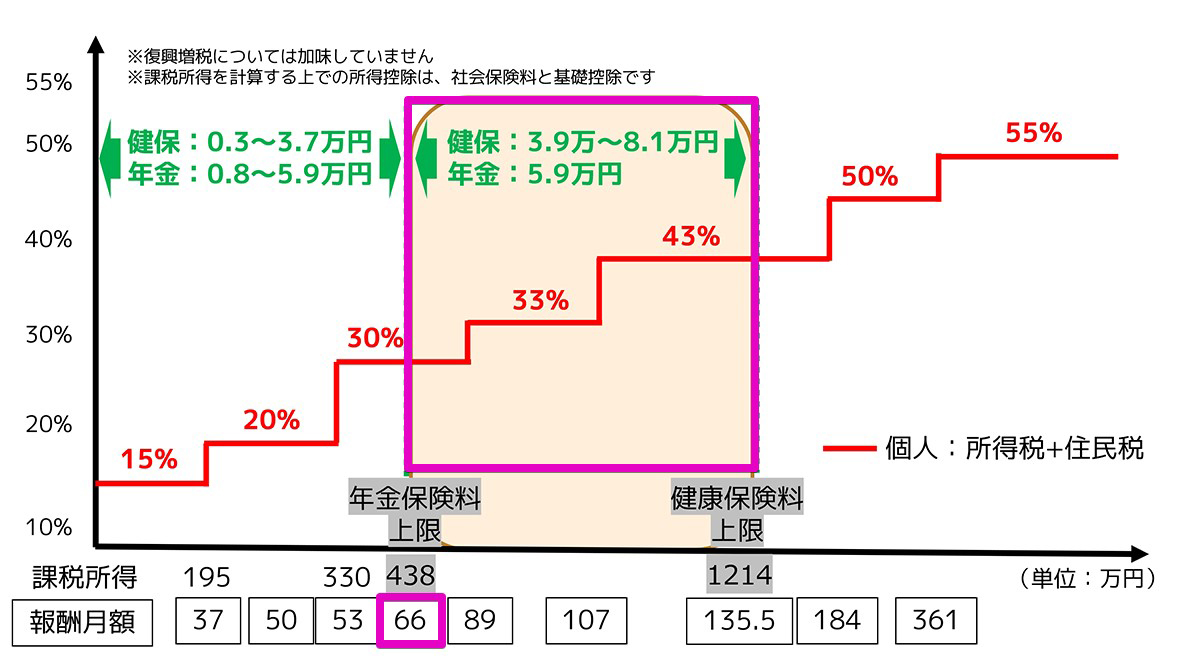

”月収66.5万円以上”は、たぶん価値ない

今までは、年金と退職金だけで、生きていける時代でした。

というのも、経済成長と終身雇用に支えられていたから。

定年まで働くことが保証され、老後の生活も公的年金と企業年金があるということで、経済的にも精神的にも安定して生活を送る人が多かったという構造です。

しかし、日本経済が低迷し、終身雇用制度の継続が難しい状況です。これからますます少子高齢化が進行するので、年金制度が今よりも改悪されていくことは避けられないですね。

老後の生活を送るために足りないお金を補うための準備を始めなくてはいけません。そのための原資を確保する必要があります。

厚生年金保険料は上限までしか将来の年金額は増額できない

厚生年金保険料は上限があり、具体的な金額は以下のとおり。

- 厚生年金:標準報酬月額65万円

→ 該当する人は月収635,000円以上から665,000円未満

厚生年金保険料は、支払った保険料に比例して、将来の年金額が増えます。しかし、66.5万円以上は収入に応じて支払う保険料をアップすることができません。つまり、収入に応じて年金額も増やすことができないのです。

健康保険料は掛け捨てで、上限まで保険料が上がる

健康保険料は厚生年金保険料よりも上限額が高いです。具体的な金額は以下のとおり。

- 健康保険:標準報酬月額135.5万円

→ 該当する人は月収1,355,000円以上

健康保険料は、支払う保険料によってサービス内容は変わりません。そして、掛け捨てです。

厚生年金保険料の上限額である66.5万円から135.5万円までは健康保険料のみアップします。実際、3.9万円~8.1万円の負担はしんどいかなと。

所得税・住民税の税率が2段階アップするゾーンはつらい

課税所得の税率は、厚生年金保険料の上限を超えた66万円から健康保険料の上限である135.5万円までは、30%→33%→43%と2段階もアップします。

社会保険は相互扶助で成り立っているので、損得では言い表せませんが、掛け捨てである健康保険料の最大4.2万円の差、所得税率10%アップ分を将来の老後生活のための原資にしたら良いと思います。

“月収66.5万円未満”の価値が高まる

今後は、月収66.5万円未満の稼ぎ方が重要になります。

というのも、税金や社会保険料の負担増で、同じ収入でも手元に残るお金が少なくなっていくから。

※住宅ローンなど融資を受けるときに、収入証明書の金額があまりにも低いと不利になることもあります。しかし、「こんなに収入があるんだぞ~」と単なる自己満足で収入を決めているのであれば、国が喜ぶだけですよねって話です。

繰り返しになりますが、厚生年金保険料には上限があり、66.5万円です。

つまり、払った保険料に対して、将来の年金額が増える月収66.5万円までであれば、毎月の手取りと将来の年金額を最大化することができるのです。

「共働き」で所得の分散をする

健康保険料の上限額である月収135.5万円の生活レベルが必要な場合は、以下のように所得の分散効果を活用します。

- 月収135.5万円 × 1人→手取り100万円

- 月収65.5万円 × 2人→手取り50万円 × 2人=100万円

上記のとおり。

月収135.5万円でないと生活していけないということであれば、100万円と50万円の差額50万円を2人で稼げばよいのです。

なぜなら、月収135.5万円を1人で稼ぐより、月収62万円を2人で稼ぐ「所得の分散」の方が税率も43%から30%と10%以上低くすることができるので、手取りが増えます。

そして、将来の年金も2人とも十分な額を準備することができます。世帯主が1人で100万円稼ぐのであれば、夫婦2人が50万円ずつ稼いだ方がメリットがあるということですね。

年収800万円の事例は、以下を参照にしてください。

>>逆説の真理: 高収入の夫と専業主婦は有利にお金を残せない

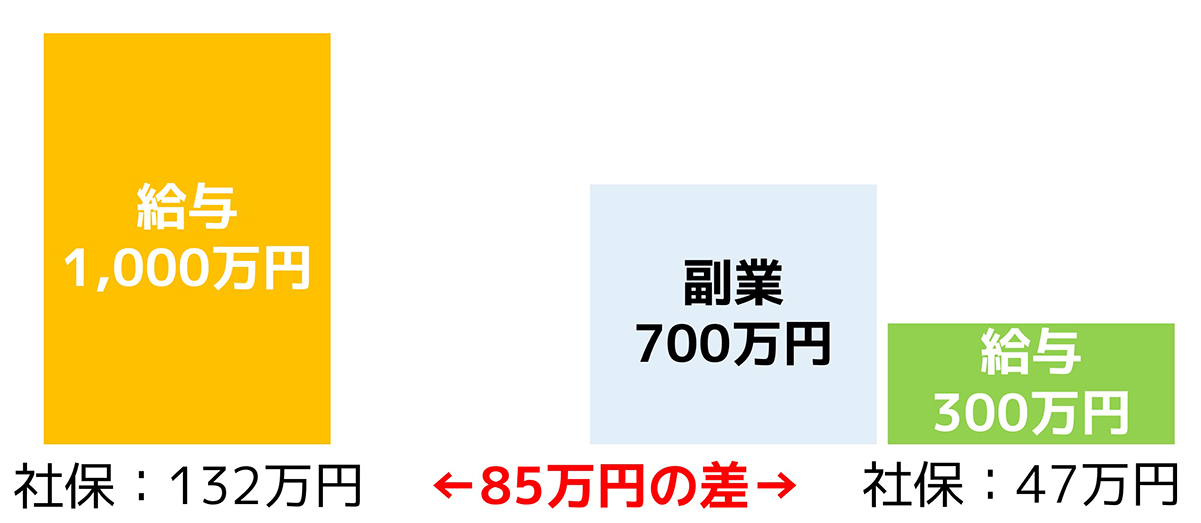

「副業」で所得の分散をする

あなたの会社が副業・兼業がOKならば、以下のように個人事業主を使って所得の分散効果を活用します。

- 年収1,000万円(会社員)→ 手取り868万円

- 年収300万円(会社員)+ 副業700万円(個人事業主)→ 手取り953万円

分かりにくいので、図にすると以下のイメージです。

協会けんぽ・東京都・40歳以上の場合

同じ年収1,000万円でも、約85万円も手取りが変わるのです。

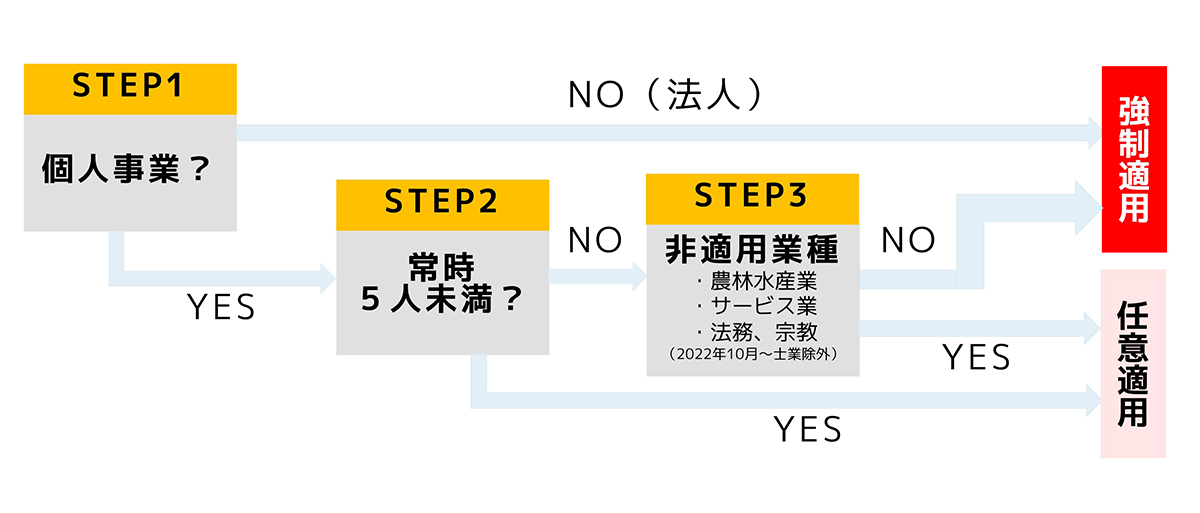

なぜなら、個人事業主は社会保険への加入が任意なので、社会保険料の支払いが不要になるからです。

社会保険に加入しなくてはいけない会社のことを「強制適用事業所」と呼ぶのですが、あなたが当てはまるかどうか、以下のYES、NOで確認してみてください。

社会保険加入の確認STEP

会社員1本の収入から、会社員と個人事業主という複数の収入源にすることで、結果的に自由に使えるお金が増やせる可能性があります。

結論:工夫が大切です【税と社保の知識は必須】

これからの時代の稼ぎ方の結論

地味な結論ですみません。

でも、ここから見えてくることもあるはずです。

収入を集中させることはNG

収入を増やすためには、会社で残業したり、昇給するしかないですよね。

でも、その視点だと、労力の割には、手取りを増やすことができません。

なので、収入を分散させることが大切なのかなと思います。

高額療養費制度を学ぶと、“月収51.5万円未満”に価値を感じる

日本の公的医療保険の優れた制度の1つに、「高額療養費」があります。1カ月における医療費の自己負担額が高額となった場合に、自己負担限度額までしか負担しなくてよい制度です。

高額療養費制度の自己負担額は年齢または収入等により異なります。以下の表は70歳未満です。

70歳未満の自己負担限度額の試算表(高額療養費制度)

健康保険料は保険料の高い、安いにかかわらず、保障内容は変わりません。

すべてが順調満帆であれば、ライフプラン通りの人生を歩むことができるでしょう。ところが、100%計画通りにいくとは限らないのが人生です。病気やケガなど、日々の生活の中でさまざまなリスクに囲まれて生きています。

「最高を願い、最悪に備える」がモットーの私としては、月収65.5万円よりさらに減額した標準報酬月額50万円にすると医療費の負担も抑えられるかなと思っています。

月収では、48.5万円以上51.5万円未満なので、最終的には51.5万円未満にするのが合理的ということです。

これからの時代に可能性を感じる“社会保険料”の理解

- 個人事業主での売り上げには社会保険料はかからない

- 仮想通貨や海外FXの利益は総合課税だが、社会保険料はかからない

- 法人契約の生命保険料は給与所得になっても、社会保険料はかからない

個人的には、上記の領域も理解すると、個人事業主と法人活用を併用してさらなる「所得の分散」の可能性があるかなぁと思っています。

まずは、収入を増やすこともきちんと頑張るべきです。働き方改革で残業代が減ったり、昇給できなかったとしたら、節約に励んで乗り越えるのもいいですが、そうじゃなければ、共働きや副業で頑張るべきかなと。

日々の努力をしつつ、同時並行で“税金と社会保険料”の理解をする。

「高収入=お金持ち」という固定概念にとらわれず、年収600万円以上であれば、所得の分散でさらに法人活用も視野に入れるというのが稼いだお金を有利に残す方法です。

というわけで、今回は以上です。

この記事は、私が考える“これからの稼ぎ方”の結論ですが、みなさんはどう思われますか?意見や感想など、ぜひTwitterでお聞かせください。

>>かづな先生@お金の勉強(@fpkazuna|Twitter)