会社員におすすめの控除を知りたい人「会社員におすすめの控除を知りたい。控除の活用法を学んで節税できるようになりたいな。おすすめを教えてください。」

こういった疑問に答えます。

本記事の内容

- 会社員におすすめの控除3選

- 会社員が控除を使うときの注意点

この記事を書いている私は、FP歴19年ほど。税金と社会保険料の合わせ技を用いて、手取りを最大化するのが得意です。

控除に関して個別相談でアドバイスしていて思うこと

控除は種類が多いです。

なので、控除を活用しようと思っても、自分は該当するかどうかの情報を判別しなくてはいけません。

そこで、今回は会社員に“節税効果大”で、“知る人ぞ知る”控除3選を解説します。

会社員におすすめの控除3選

節約とは、支出を抑えることですが、継続するには精神的な苦痛を伴うこともあります。

いろんな節約法がありますが、控除活用で税金として支払ったお金を取り戻すor 税金を安くするというのも1つの節約です。

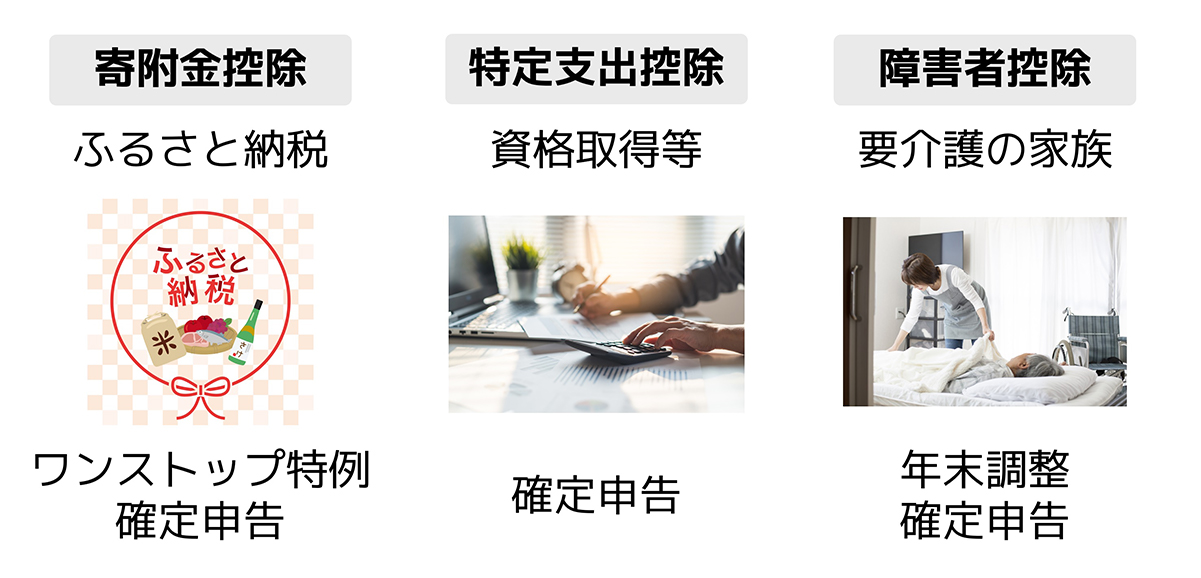

会社員におすすめの控除3選解説図

画像のとおり。会社員は年末調整で納税を完結していますので、確定申告には不慣れです。しかし、申請すれば戻ってきたり、節約できるお金があるので、控除を活用した方が良いと思います。

会社員は、経営者に比べると活用できる控除が限られていますが、本記事では”知らなきゃ損”な”節税効果大”の控除を3つピックアップしました。

その①:寄附金控除

「お得だから」という理由で活用している人が多い控除で、「ふるさと納税」のことです。自分の寄附したい自治体に納税することで、実質2,000円で返礼品をもらえます。

名前は「納税」ですが、新たに税金を納めるものではありません。また、税金自体を減らすわけではなく、住民税の先払いをすることで、2千円以上のお礼の品がもらえるので「実質節税」という考え方です。

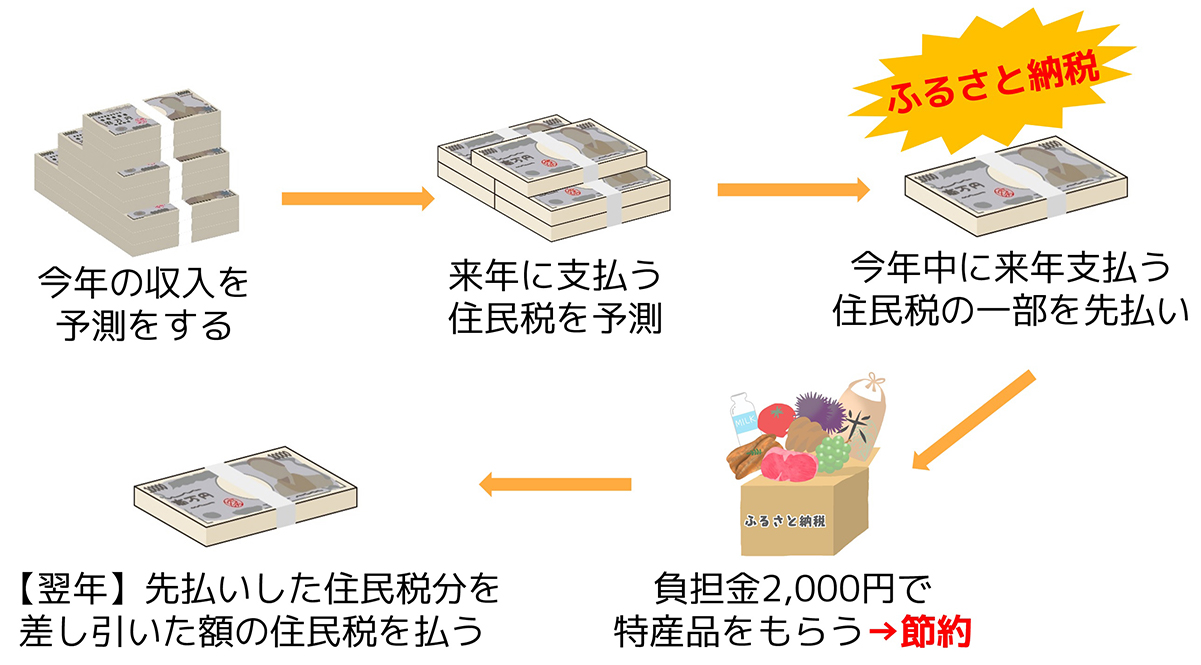

ふるさと納税の仕組み解説図

画像のとおり。来年に支払うべき住民税の一部を自分が選んだ自治体に支払います。具体的には特産物などを購入することなので、食費などが節約できます。負担が増えるのは2千円だけです。

ふるさと納税は損しづらい仕組みである

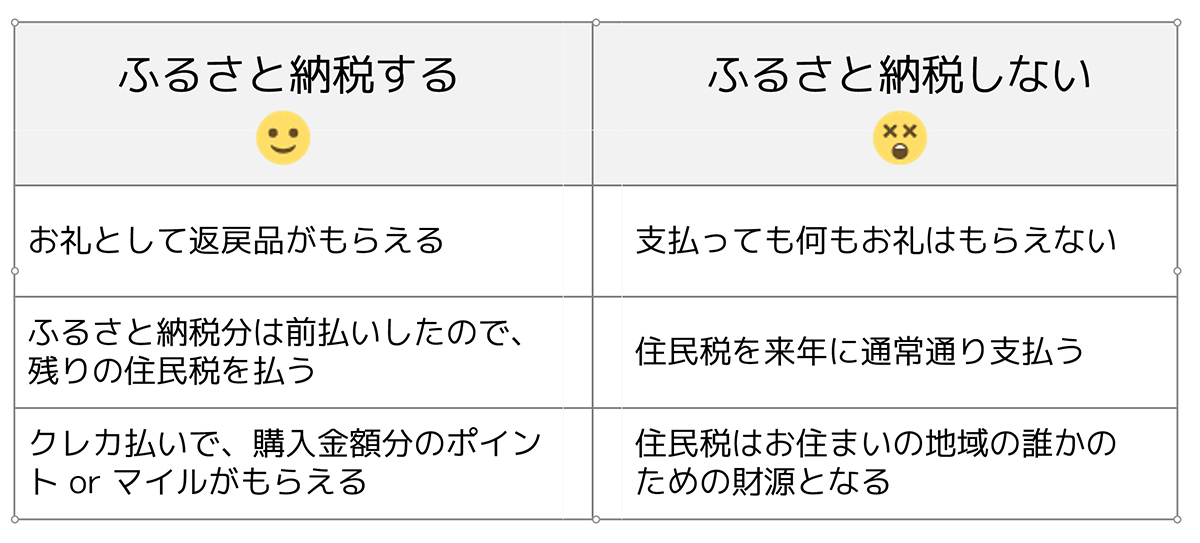

ふるさと納税をする、しないで比べると分かりやすいので、下記の表にまとめてみました。

上記のとおり。税金を前払いするのがどうしてもイヤ、もしくは、家計としてやりくりが難しい、という方以外は活用した方がよい制度です。

マイルのメリットは以下をご参考にしてください。

【超初心者向け】マイルとは?【意味・仕組みを簡単に解説】

「マイルってなに? 用語の意味や仕組み、メリットとデメリットを知りたいな。」←こういった疑問に答えます。本記事の内容:1.マイルとは?用語の意味と仕組み解説/2.マイルのメリットとデメリット【2つの視点から解説】/3.マイルが貯まりやすい方法とは【クレジットカードの見直し】/4.マイルを貯める方法【3つの手順で解説】という流れで解説します。

ふるさと納税は3ステップで簡単

予算を決めて、ネットで買い物する感覚です。面倒なイメージがありますが、以下の3ステップで簡単にできます。

- STEP1:シミュレーションで上限額を確認

- STEP2:お礼の品を選んで寄附をする

- STEP3:申請して還付・控除を受ける

→ 確定申告 or ワンストップ特例

上記のとおり。3STEPで簡単にできます。

注意点:本当の寄附にならないようにする

控除される金額の上限は年収や家族構成によって異なります。なので、本当の寄附にならないように限度額を計算することは重要です。以下、目安額の一覧表です。

出典:さとふる 「控除上限額の早見表」(2019年1月時点)

例えば、独身又は共働きで収入850万円の場合、目安の限度額は139,000円となります。

この範囲内で申し込みをすれば、本当の寄附にならずにすむということです。

さらに詳細なシミュレーションをしたい場合は、こちらが便利です。

» 参考:さとふる「ふるさと納税控除上限額シミュレーションのご案内」

限度額内で欲しいものをリスト化するのが理想

期間は1月1日から12月31日です。期限ギリギリに食べ物の返戻品をまとめて申し込みをすると、同時期に来てしまう可能性があります。

例えば上記の例のように、独身の方に139,000円分の食べ物が一気に届くと食べきれないかもしれないということです。

可能であれば、1年間の計画表を立てると、慌てたり、ムダなく申し込みができます。

申請は、「確定申告」か「ワンストップ特例制度」いずれかを選ぶ

会社員で確定申告が面倒だと思う方は、寄附先を5自体までにすれば、「ワンストップ特例」で確定申告しなくてもすみます。

「ワンストップ特例」にするには、寄附を申し込む際、「寄附金税額控除に係る申告特例申請書の送付を要望する」にチェックを入れて申請書を送ってもらう手続きをすればよいです。

すると、それぞれの自治体からお礼の品、寄附金額受領書、ワンストップ特例制度の申請書が届きます。

ワンストップ特例制度をすると、次年度の住民税が控除されます。所得税が還付されるときのように控除額が口座に振り込まれるのではなく、申請をした年の6月から翌年5月までに納める住民税が減額されるのです。

5カ所以上の寄附がある場合、確定申告を毎年している、確定申告する必要がなくても医療費控除や住宅ローン控除を受けるあなたであれば、確定申告で申請します。確定申告時に「寄付金受領証明書」を添付して申告すると、所得税から還付があり、翌年の住民税から控除してくれます。

税金を納めるのが楽しくなる

自分だけで消化しきれない場合は、自宅以外にも発送することができます。同居していないご家族やお世話になっている人への贈り物にしてもいいですね。

また、クレジットカード払いで、返礼品だけでなく、購入金額に応じたクレカポイントも獲得することができます。ただし、税金の支払いなので、使うカードには注意が必要です。税金の支払いは還元率を悪くしているクレカもありますので。

いずにしろ、どうせ払わなければいけないお金なのであれば、お得に支払っていきましょう。

その②:特定支出控除

会社員が自分で支払った仕事関連の費用を、経費として差し引くことができる制度です。

個人事業主だと、領収証があれば経費が認められるのですが、会社員は個別の領収書は認められず、「給与所得控除」という概算に含まれます。

しかし、勤務先が証明したものに限り、業務にかかる支払いが多い場合に控除できる制度があります。9つの特定支出があり、これらの合計が給与所得控除の半分を超える場合が対象となります。9つの特定支出は以下のとおり。

- 通勤にかかる費用

- 職務上の旅費

- 引っ越し費用

- 研修に係る費用

- 資格を得るためにかかる費用

- 単身赴任者の帰宅にかかる費用

- 業務に関する図書の購入費用

- 業務に関する衣類の購入費用

- 業務に関する交際費用 → 7~9を合わせて65万円まで

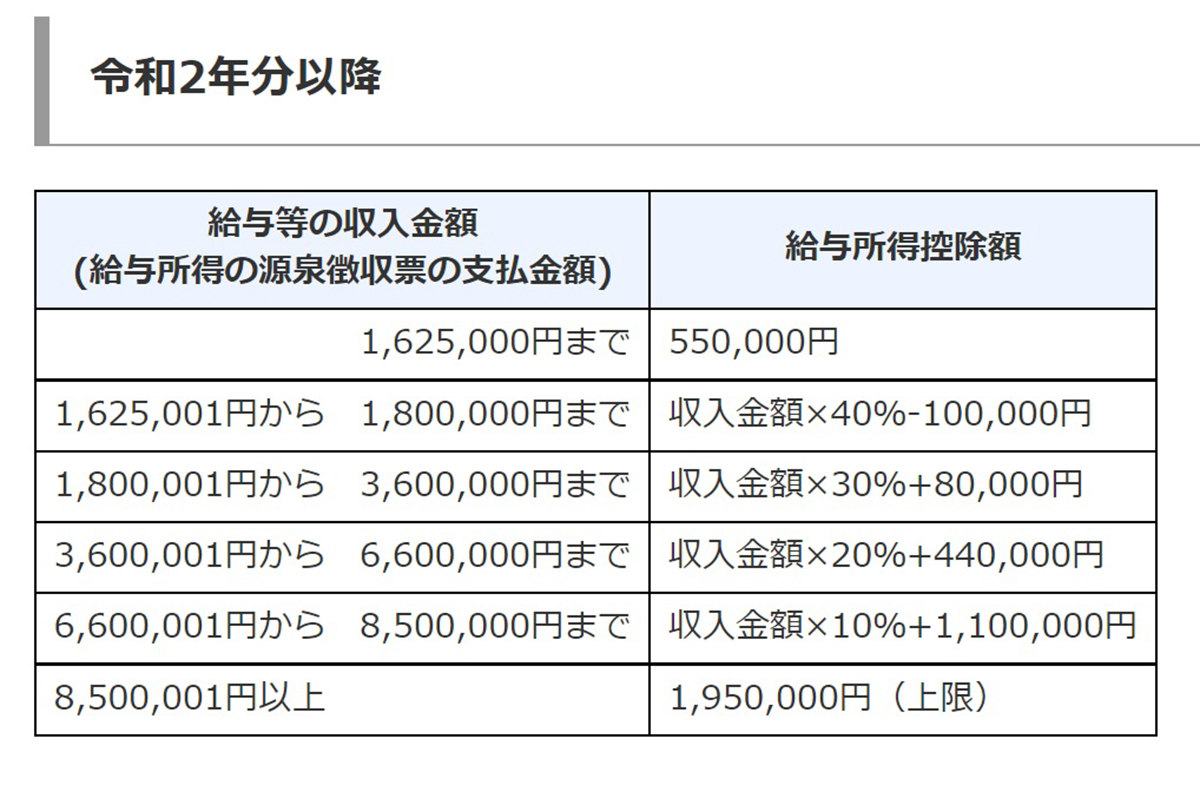

まず以下の計算で、給与所得控除額を計算してください。

特定支出に当たる支出が給与所得控除の半分を超える場合が対象となります。

出典:国税庁「No.1410 給与所得控除」

事例①:収入が400万円で特定支出額が50万円の場合

- 給与所得控除額 × 1/2:400万円 × 20%+44万円 × 1/2=62万円

- 特定支出:50万円

- 「給与所得控除額×1/2」62万円 > 特定支出50万円

- 対象外です

例えば上記ですね。さらに見てみます。

事例②:収入が1,200万円で特定支出額が200万円の場合

- 給与所得控除額 × 1/2:195万 × 1/2=97.5万円

- 特定支出:200万円

- 「給与所得控除額 × 1/2」97.5万円 < 特定支出200万円

- 対象です

特定支出控除の対象額は97.5万円です。

手続き方法

- 「給与所得者の特定支出に関する証明書」を会社に依頼する

- 「給与所得者の特定支出に関する証明書」と領収書を添付した「給与所得者の特定支出に関する明細書」を確定申告で提出する

勤務先の証明をお願いするのがハードルが高いかもしれませんが、資格の取得にチャレンジしている人は、活用したい控除ですね。

その③:障害者控除

ほとんど知られていない控除です。

名前に「障害者」とつきますが、65歳以上の要介護認定者が障害者控除認定されたら、控除が受けられる制度です。

介護状態のご両親を扶養している場合も受けられます。この控除を申請することで、所得税や住民税が安くなります。

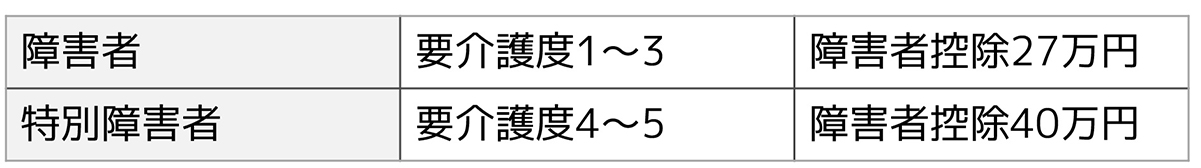

障害者控除対象者認定を受けられる条件と控除額

65歳以上であれば、要介護1から「障害者控除対象者認定」が申請でき、 障害者手帳がなくても、障害者控除が受けられます。条件と控除額は以下のとおり。

年金受給者でも、この控除を使うことで、介護保険の自己負担額が1割に下がったりする場合もあるので、活用すべきです。

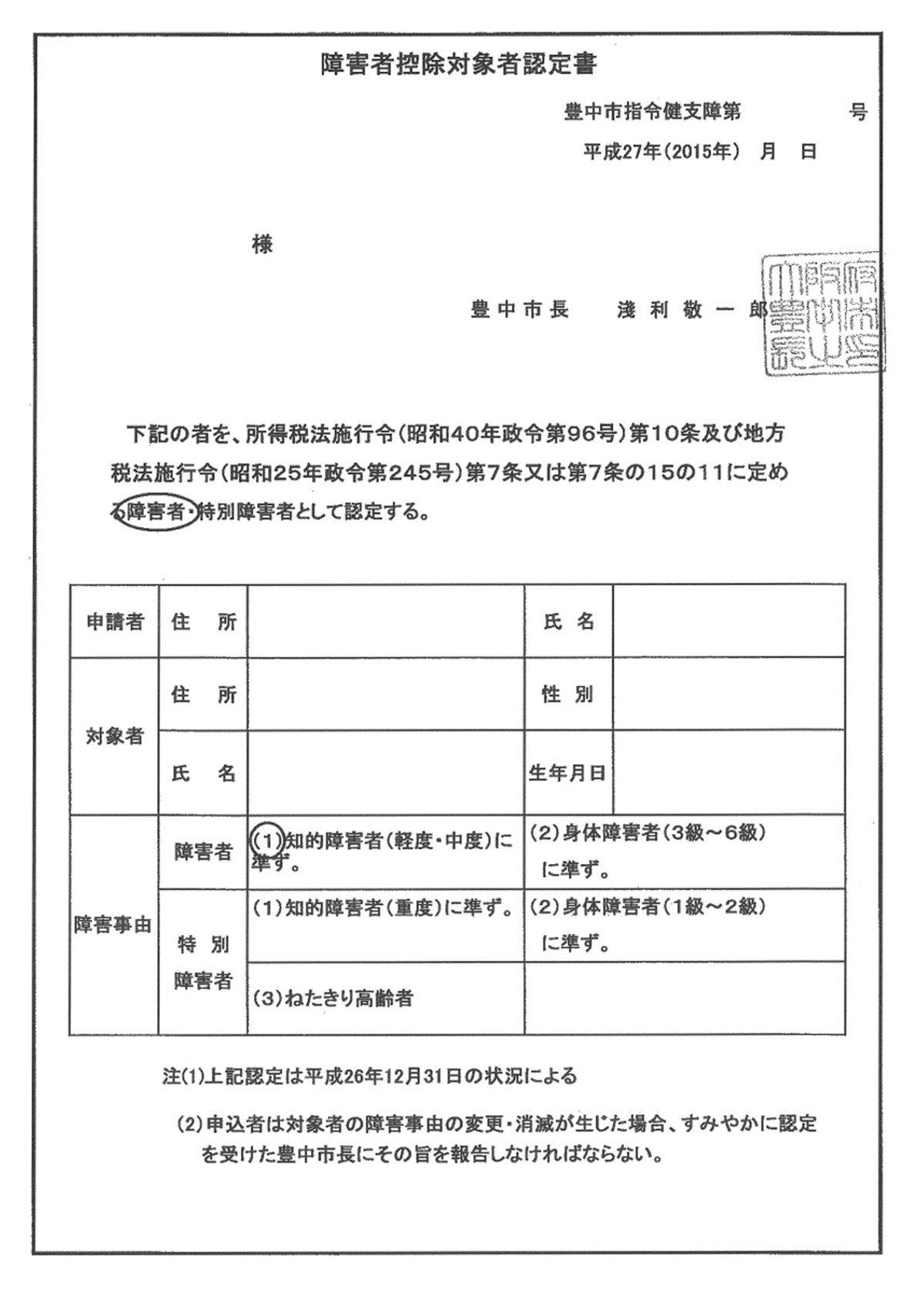

障害者控除対象者認定の手続き

手続き方法は、市区町村のHPまたは窓口で「障害者控除対象者認定申請書」を入手して、以下のような「障害者控除対象者認定書」を発行してもらってください。

区役所で申請書をもらう場合は、「障害者」というとこの手続き書類にたどり着くことが難しいので、「介護認定」と伝えましょう。

これらの控除を使うことで、税率が1段階下がる可能性もあります。見過ごしていると損をしていることがあるので、とりこぼしがないか確認をしてみましょう。

会社員が控除を使うときの注意点

ポイントは、控除にこだわりすぎないこと。

というのも、特定支出控除などは、支出額を増やすと控除額が大きくなりますので、「果たしてこれは本当に必要な経費なのかな?」と考えつつ、節税のためにムダな出費にならないのがいいかなと思います。

控除活用のためにお金の勉強をすべき

基本的には以下の流れがオススメです。

- ①控除の種類を学ぶ

- ②あてはまる控除があるかチェックする

- ③申請する

節税に興味がある人は①しかやってないと思いますが、②と③をすることで、控除活用の知識が定着すると思います。あと、“知っていること”に大きな価値はなくて、“実際に申請すること”で節税につながるかなと思います。

なお、その際には、控除ありきでお金を使うのではなく、お金を使った後や年末調整の時期において、「あてはまる控除はないかな」と検証するくらいの感覚がいいと思います。

個人の税負担は重くなる傾向ですので、意識的に時間を捻出して、控除活用の知識を学び進めるのが大切ですね。

というわけで今回は税金を取り戻すための3つの控除についてご紹介しました。

税金の仕組みについて学びたい方は税金と社会保険料の仕組みを学ぶべき理由【稼いだお金を有利に残せる】も合わせてどうぞ。

税金と社会保険料の仕組みを学ぶべき理由【稼いだお金を有利に残せる】

税金と社会保険料の仕組みがよくわからない人「税金と社会保険料の仕組みを知りたい。税金や社会保険料のことは無頓着だったのですが、給料明細を見たら支払いの割合が結構多いことに気づいてビックリしたんですけど…。何から学べばいいの?」こういった悩みを抱える方向け。稼いでも手元に残るお金を増えない苦しみから、あなたを開放するための知識を公開します。